キャッシュレスの浸透にともない後払いアプリの数は増え、なかには審査なしで利用できる後払いアプリも存在します。

アプリによって種類や特徴は異なるため、自分に合った後払いアプリを選ぶことが大切です。とはいえ、後払いアプリは数が多いため、結局どれが良いのかわからないという方もいるでしょう。

そこでこの記事では、コンビニで使える後払いアプリを厳選して、6つだけ紹介します。

また、後払いアプリを選ぶうえで大切な要素も解説していますので、これらを参考に、ぜひ自分にピッタリの後払いアプリを探してみましょう。

なお、今すぐ現金が必要な方は、申込みから借入までスマホアプリで完結するキャッシングアプリがおすすめです。

注釈

対象店舗

セイコーマート(※1)、セブン-イレブン、ポプラ(※2)、ミニストップ、ローソン(※3)、マクドナルド、モスバーガー(※4)ケンタッキーフライドチキン、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(※5)

すき家 はま寿司 ココス ドトールコーヒーショップ エクセルシオール カフェ かっぱ寿司

※1 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※2 生活彩家も対象です。

※3 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※4 モスバーガー&カフェも対象です。

※5 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

※なお、その他のコンビニ・飲食店についても、商業施設内の店舗など、 一部ポイント加算の対象とならない店舗がありますので、ご注意ください。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

人にバレずに少額を建て替えたい方へ

【厳選】コンビニで使えるおすすめの後払いアプリ6つだけ紹介!審査なしで使えるアプリも!

最初にコンビニ決済で後払いが利用できる、おすすめの後払いアプリから厳選して6つだけ紹介します。

今回紹介するアプリは、すべて事前審査なしで使い始めることが可能です。それぞれ異なる特徴を持った、6つのおすすめ後払いアプリについて詳しく解説します。

注釈

対象店舗

セイコーマート(※1)、セブン-イレブン、ポプラ(※2)、ミニストップ、ローソン(※3)、マクドナルド、モスバーガー(※4)ケンタッキーフライドチキン、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(※5)

すき家 はま寿司 ココス ドトールコーヒーショップ エクセルシオール カフェ かっぱ寿司

※1 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※2 生活彩家も対象です。

※3 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※4 モスバーガー&カフェも対象です。

※5 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

※なお、その他のコンビニ・飲食店についても、商業施設内の店舗など、 一部ポイント加算の対象とならない店舗がありますので、ご注意ください。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

バンドルカード:最短1分で利用可能

バンドルカードは、アプリのダウンロードから最短1分でバーチャルカードが発行されるアプリです。そのため、オンラインショッピングであれば、登録後すぐに決済が可能な点が魅力です。

事前審査や年齢制限はなく、メールアドレスと電話番号さえあれば誰でも作ることができます。

また、Androidユーザーの方は、Google Payとの連携によってコンビニでも利用可能です。iPhoneユーザーの方は、オプションのリアルカードを発行することで、実店舗でも利用できます。

| 項目 | バーチャルカード | リアルカード | リアル+(+) |

|---|---|---|---|

| 特徴 | スマートフォンで使うオンライン専用のバーチャルカード | 国内の実店舗でも使えるリアルカード | 海外でのショッピングや高額な買い物にも利用可能 |

| 発行手数料 | 無料 | 300円〜400円 | 600円〜700円 |

| 1回当たりの チャージ上限 | 3万円 | 3万円 | 10万円 |

| 月間の チャージ上限 | 12万円 | 12万円 | 200万円 |

ポチっとチャージの利用によって最大5万円まで後払いが可能ですが、利用金額に応じて手数料が発生するため、使いすぎには注意しましょう。

| 「ポチっとチャージ」の金額 | 手数料(1回あたり) |

|---|---|

| 3,000円〜1万円 | 510円 |

| 1万1,000円〜2万円 | 815円 |

| 2万1,000円〜3万円 | 1,170円 |

| 3万1,000円〜4万円 | 1,525円 |

| 4万1,000円〜5万円 | 1,830円 |

- とにかくすぐに使える後払いアプリを探している人

- 複雑な手順を踏まず手軽に使い始めたい人

- Androidを利用している人

ここからアプリをダウンロード

上記はアプリストアへのリンクのため、PCでページを閲覧中の方は、こちらのQRコードをスマートフォンで読み取ってください。

※注釈

※未成年の利用は保護者の同意が必要です。

※ ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)

※ ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)

ワンバンク(旧:B/43):支払いを最長2ヵ月間延ばせる

ワンバンク(旧:B/43)は、家計簿アプリとVisaプリペイドカードが一体となった「家計簿プリカ」サービスです。

ワンバンクはプリペイドカードのため、事前にチャージして利用しますが「あとばらいチャージ」によって、最大5万円までチャージ金額を後払いにすることも可能です。後払いにしたチャージ金額は、入金日の翌月末までの好きなタイミングで支払えばよいので、支払いを最長2ヵ月間先延ばしにできます。

ワンバンクでは、用途に合わせて以下の3種類のカードが用意されています。

| マイカード | 1人分の生活費の管理におすすめ |

| ペアカード | 同棲カップルなど2人の家計管理におすすめ |

| ジュニアカード | 親子のお金の管理におすすめ |

1人で使えるのはもちろんのこと、家族カードを作れない同棲カップルの家計管理や、18歳未満でクレジットカードを作れない子どものお金の管理にも便利です。

また、コンビニで使える磁気カードは発行手数料が無料で、全国のVisa加盟店であればどこでも利用できます。

| カードの種類 | 発行手数料 | ICチップ | Visaタッチ決済 | 3Dセキュア | オンライン決済 |

|---|---|---|---|---|---|

| バーチャルカード (マイカードのみ) | 0円 | × | × | 〇 | 〇 |

| 磁気カード | 0円 | × | × | 〇 | 〇 |

| ICチップ付きカード | 500円 (キャンペーン価格) | 〇 | 〇 | 〇 | 〇 |

普段の生活費をワンバンクで決済し、自動で支出を管理しながら、ピンチのときには後払いにも対応しているため、メインカードとしての利用もおすすめです。

- 自動で支出管理をしたい人

- 同棲カップルやなど2人で家計管理したい人

- 子どものお金を管理をしたい人

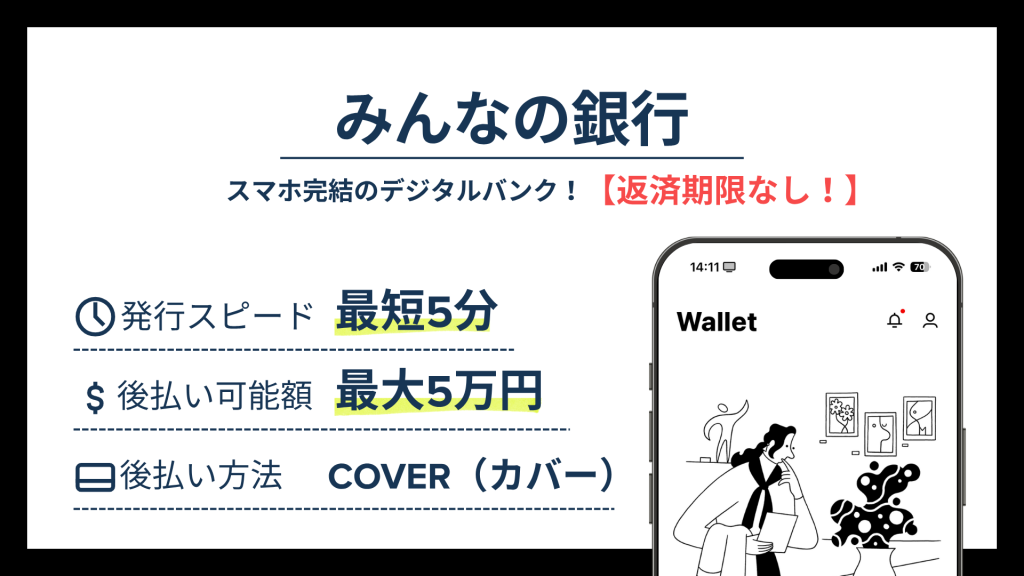

みんなの銀行:最大5万円を無利息で立て替え

| サービス提供元 | 株式会社みんなの銀行 |

| 後払いの方法 | 最大5万円を自動で立て替えられる |

| 事前審査の有無 | なし(カバーは審査あり) |

| 使える場所 | JCB加盟店 |

| 貯まるポイント | なし |

- 最大5万円を無利息で立て替えられる

- デビットカードのリアルカードで支払いが可能

- リアルカードがなくてもQUICPay+対応店舗ならアプリだけでも支払い可

「みんなの銀行 カバー」は、ふくおかフィナンシャルグループ(FFG)の株式会社みんなの銀行が運営するデジタルバンク「みんなの銀行」の後払いサービスです。

コンビニで利用する場合は、みんなの銀行のデビットカード(リアルカード)、またはQUICPay+で支払うだけ。口座の残高が足りなければ、「カバー」機能により最大5万円まで支払いを肩代わりしてくれます。

立て替えてた分は普通預金口座に余裕があるときに入金すれば、その時点で自動的に返済が完了します。翌月の支払日に追われることなく、自身のペースで柔軟に返済計画を立てられるのは、他のサービスにはない大きなメリットでしょう。※

「カバー」機能を利用するには、月額600円のプレミアムサービスへの加入が必要です。最初の6ヵ月間は無料で、立て替え時以外にも以下のようなATM手数料が無料になるなどの特典を受けられます。

- ATM出金手数料が月10回まで無料

- 他行振込手数料が月10回まで無料

- デビットカード利用で1%キャッシュバック

- 貯蓄預金金利が0.57%にアップ(税引後0.454%)

- ショッピング保険(年間100万円まで補償)

デビットカードを持ち歩かなくても、スマートフォンだけで全国のセブン銀行ATMで現金の入出金が可能な点も便利なポイントです。

※プレミアムサービスを解約、プレミアムサービス月額料600円を支払えず契約継続できない、契約更新不可の場合は全額返済となります

Olive:最大20%の高還元率※

Oliveは、以下の5つの機能を持った1枚5役のオールインワンカードです。

- キャッシュカード

- クレジットカード

- デビットカード

- ポイント払い

- 追加したカードでの支払い

支払いモードは、アプリからボタン1つで簡単に切り替えることができ、クレジットモードを選択すると後払い決済が利用可能です。

ポイント還元率は、通常0.5%ですが、対象のコンビニや飲食店でのスマートフォンのタッチ決済の利用で7%までアップ。さらに条件を満たすと、最大20%のポイントが還元※されます。

コンビニを日常的に利用する方にとって、普段のお買い物でもポイントが多く貯まるのは、うれしいポイントでしょう。

また、Oliveには、一般、ゴールド、プラチナプリファードの3つのアカウントランクがあり、一般ランクは年会費永年無料、利用限度額も最大100万円と十分です。

- コンビニで使える高還元率の後払いアプリを探している人

- 利用限度額の上限が高いアプリを探している人

- 複数の機能を1つのアプリで管理したい人

Oliveについては、以下の記事でも詳しく解説しています。

後払いアプリおすすめ21選!審査なしで即日使える決済手段を徹底比較

後払いアプリおすすめ21選!審査なしで即日使える決済手段を徹底比較

ファミペイ:支払いを最長3ヵ月繰り越せる

ファミペイは、ファミリーマート公式のバーコード決済アプリで、「ファミペイ翌月払い」を選択すると後払いが可能です。後払いの種類も豊富で、支払い回数の変更や解除が柔軟に行なえるのが特徴です。

- 翌月払い:翌月27日に支払い(口座引き落としの場合は手数料無料)

- スキップ払い:支払いを最長3ヵ月先まで繰り越せる(スキップ月数は支払い期限の前日まで変更可能)

- 分割払い※:2回~12回まで分割可能(初回支払い日の前日まで変更、解除可能)

- 自動リボ:毎月の支払いを一定額に(いつでも解除可能)

※分割払いは、買い物単位ではなく、1ヵ月の請求金額すべてを分割します。

また、ファミリーマートで使えるお得なクーポンの配信など、ファミペイ会員限定のキャンペーンもあるため、ファミリーマートをよく利用する方におすすめです。

なお、「ファミリーマート以外のお店で支払う」をタップすることで、「Smart Code(スマートコード)」に対応している全国の加盟店でも利用できます。ただし、Smart Codeに対応している加盟店でも、セブン‐イレブンなど一部利用できない店舗もあるため注意しましょう。

※セブン‐イレブン店舗では、FamiPayはご利用いただけません。

引用:Smart Code|セブン‐イレブン

- 急な出費で支払い期限をできるだけ延ばしたい人

- 1ヵ月の請求金額をすべて分割払いしたい人

- 日常的にファミリーマートを利用する人

Kyash:最短1分即日使える

Kyashは、メールアドレスと電話番号だけで簡単に申し込める手軽さが魅力です。バーチャルカードが最短1分で発行され、Apple PayやGoogle Payに設定すれば、コンビニなどの実店舗ですぐに使い始められます。

「イマすぐ入金」の利用で、3,000円~5万円までのチャージ金額を翌月末に後払いできます。チャージ金額に応じた手数料は発生しますが、今すぐ欲しいものがある場合に便利な後払いアプリです。

また、Visaのリアルカードも発行でき、国内外1億店以上の加盟店で利用も可能です。

さらに、Kyashでは共有口座を作成でき、利用履歴を自動でカテゴリ分けしてくれる家計簿機能も備わっています。お金のやり取りや管理がアプリで簡単にできる点も魅力です。

- とにかくすぐに使える後払いアプリを探している人

- パートナーや家族、友人と共有口座を作りたい人

- 家計簿管理もしたい人

コンビニで使える後払いアプリを選ぶときのポイント5つ

後払いアプリやサービスは数多く存在するため、「何を基準に選べばいいかわからない」といった方もいらっしゃると思います。

コンビニで使える後払いアプリは、以下のポイントを参考に選ぶのがおすすめです。

- 審査があるかどうか

- 即日使えるかどうか

- 手数料はいくらか

- 利用限度額の上限はいくらか

- 分割払いができるか

上記項目のどれを重視するかは、目的や状況によって異なるため、これらを参考に自分に合った条件の後払いアプリを探してみましょう。

審査があるかどうか

コンビニで使える後払いアプリを選ぶ際、審査があるかどうかは確認すべきポイントの一つです。

後払いアプリのなかには、事前審査なしで申し込み可能なアプリもあります。登録に必要なのは、メールアドレスと電話番号だけということも珍しくなく、本人確認なしで利用できる場合も多くあります。

ただし、後払い機能を利用する際、大半は審査が必要になります。

後払い機能の初回利用時のみ審査が必要な場合や、利用ごとに毎回審査が行なわれるケースなど、アプリによって条件は異なります。公式サイトの利用条件をよく確認して選びましょう。

なお、この記事で紹介したコンビニで使える後払いアプリは、すべて事前審査がありません。審査のタイミングは、以下のとおりです。

| アプリ名 | 審査のタイミング |

|---|---|

| Olive | デビットモードの利用開始時にクレジットモードの審査が自動で開始 |

| ワンバンク(旧:B/43) | あとばらいチャージの入金申請ごと |

| バンドルカード | ポチっとチャージの入金申請ごと |

| ファミペイ | 翌月払いの初回申し込み時 |

| Kyash | イマすぐ入金の入金申請ごと |

即日使えるかどうか

すぐに後払いアプリを利用したい場合は、即日利用できるアプリを選ぶのがおすすめです。

申し込みから利用できるまでの時間は、アプリによって異なり、利用開始までに時間を要するものもあります。特定のタイミングでしか購入できない商品がある場合、発行までに時間がかかるとタイミングを逃してしまう可能性も。

そのため、今すぐに欲しいものがある場合や、急な出費が発生した場合は、利用開始までの時間は必ずチェックしましょう。

なお、この記事で紹介したコンビニで使える後払いアプリの発行スピードは、以下のとおりです。

| アプリ名 | 発行スピード |

|---|---|

| Olive | 最短3営業日 |

| ワンバンク(旧:B/43) | 約1週間 |

| バンドルカード | 最短1分 |

| ファミペイ | 約5分 |

| Kyash | 最短1分 |

利用限度額の上限はいくらか

一般的に、後払いアプリの利用限度額は、クレジットカードに比べて低めに設定されています。そのため、コンビニでの少額の利用以外にもさまざまな場面で活用したい場合は、利用限度額の上限が高いアプリを選ぶことをおすすめします。

また、より多くの金額を後払いにしたい場合は、利用限度額が高いカードローンの活用を検討するのもよいでしょう。

なお、この記事で紹介したコンビニで使える後払いアプリの利用限度額の上限は、以下のとおりです。

| アプリ名 | 利用限度額の上限 |

|---|---|

| Olive | 100万円(一般) |

| ワンバンク(旧:B/43) | 5万円(あとばらいチャージ) |

| バンドルカード | 5万円(ポチっとチャージ) |

| ファミペイ | 10万円 |

| Kyash | 5万円(イマすぐ入金) |

手数料はいくらか

後払いアプリは、無料で利用できるものが多くありますが、なかには後払い機能を利用する際に手数料が発生するアプリも存在します。手数料は、サービス内容や利用金額によって異なるため、公式サイトで利用条件を確認しましょう。

ただし、手数料が発生するアプリは、すぐに使い始められる特徴を持ったアプリが多めです。手数料の有無だけで判断せず、自身のニーズに合わせて選ぶとよいでしょう。

なるべく手数料を抑えたい方は、Oliveのような手数料が無料のアプリがおすすめです。

この記事で紹介したコンビニで使える後払いアプリの手数料は、以下のようになっています。

| アプリ名 | 手数料 |

|---|---|

| Olive | 無料(一括払い) |

| ワンバンク(旧:B/43) | 510円~1,830円 |

| バンドルカード | 510円~1,830円 |

| ファミペイ | 無料(口座引き落とし) |

| Kyash | 500円~1,800円 |

分割払いができるか

後払いアプリのなかには、分割払いが利用可能なアプリもあり、使いすぎた月でも月々の支払いを抑えられます。分割払いを希望する場合は、事前に利用可能かどうかを確認しましょう。

なお、前項で紹介したOliveやファミペイは、分割払いの手数料が2回まで無料のため、出費が多い月でも支払いを調整でき安心です。

この記事で紹介したコンビニで使える後払いアプリの分割払いの可否は、以下のようになっています。

| アプリ名 | 分割払い |

|---|---|

| Olive | 可能(所定の手数料がかかります) |

| ワンバンク(旧:B/43) | 不可 |

| バンドルカード | 不可 |

| ファミペイ | 可能(所定の手数料がかかります) |

| Kyash | 不可 |

コンビニで使える後払いアプリは4種類ある

コンビニで使える後払いアプリの支払い方法には、いくつかの種類があります。

今回は、以下の4つのタイプに分けて解説しますので、自分に合ったアプリを利用しましょう。

- クレジットカードと連携しているタイプ

- チャージタイ

- 口座引き落としタイプ

- キャリア決済タイプ

なお、タイプ別のコンビニで使える後払いアプリもそれぞれ紹介していますので、ぜひ参考にしてください。

クレジットカードと連携しているタイプ

クレジットカードと連携しているタイプは、後払いアプリとクレジットカードを連携させることで、クレジットカードの枠内で後払いが可能です。

クレジットカードの利用分と一緒に、毎月決まった日に自動で引き落とされるため、払い忘れる心配もなく安心です。

また、クレジットカードの発行時に審査があるため、利用限度額が比較的大きいのも特徴。ポイントも貯まりやすく、ポイント還元を重視する方にもおすすめです。

クレジットカードと連携しているタイプの後払いアプリの例としては、以下のアプリがあります。

- Olive

- PayPayクレジット

チャージタイプ

チャージタイプは、登録するとプリペイドカードが発行され、事前に使いたい金額をカードにチャージして利用する仕組みです。審査なしで簡単に登録でき、すぐに利用可能なアプリが多いのが特徴となっています。

チャージタイプは、チャージ金額を後払いにすることで、後払いアプリとしても利用可能です。利用金額は後日、登録した銀行口座から自動的に引き落とされるか、銀行振り込みで支払います。ただし、後払い機能を利用するには所定の審査があり、利用金額に応じて手数料がかかる点には注意が必要です。

少額から利用でき、事前に使いたい金額だけを入金すれば、使いすぎも防止できます。銀行口座があれば利用できるため、クレジットカードを持っていない方にもおすすめです。

後払いアプリのなかでチャージタイプの例は、以下のアプリがあります。

- バンドルカード

- ワンバンク(旧:B/43)

- Kyash

- ultra pay

- BANKIT

口座引き落としタイプ

口座引き落としタイプは、後払いとして利用した分が、設定した銀行口座から自動で引き落とされる仕組みです。

チャージタイプとの違いは、事前にチャージする必要がなく、限度額内であれば使いたい金額を自由に使える点です。そのため、使いたいときにすぐに利用できるのが魅力です。

また、毎回チャージする手間がないため、忙しい方や手間を省きたい方におすすめです。

口座引き落としタイプの後払いアプリの例としては、以下のアプリがあります。

- メルペイスマート払い

- ファミペイ翌月払い(口座引き落とし)

キャリア決済タイプ

キャリア決済タイプは、利用代金を、自身が契約している携帯キャリアの電話料金と一緒にまとめて支払うことで後払いにできます。

クレジットカードを持っていなくても利用可能で、月々の支払いを1本化できるのがメリットです。

事前にチャージが必要なアプリもありますが、チャージ不要で利用できるものも存在します。まずは、自分の携帯キャリアが提供しているサービスを確認してみましょう。

キャリア決済タイプの後払いアプリの例としては、以下のアプリがあります。

- d払い

- au PAY

- ソフトバンクカードアプリ(旧ソンドルカード)

どうしても現金が必要な場合の後払い方法

引越しや冠婚葬祭などで、急きょ現金が必要になることもあるでしょう。そんなときは、少額融資が可能なカードローンがおすすめです。カードローンは使用用途が限定されないため、手元に現金がない場合でもすぐに利用できます。

また、後払いアプリと比較して、利用限度額が高額に設定されているため、より多くの金額を必要とする場合にも便利です。

さらに、初回の1ヵ月は無利息で利用できるケースもあります。計画的に正しく使えば、きっと助けになってくれるでしょう。

ここからは、以下の3つのカードローンを紹介します。

プロミス

プロミスはWebから申し込むと最短3分で融資が可能なため、できるだけ早く使い始めたい方におすすめです。実質年率の上限が18.0%と、低いのも特徴。原則として職場への在籍確認もないため、人に知られたくない方でも利用しやすいのも嬉しい点です。

また、プロミスは18歳から申し込みが可能です。高校生は対象外ですが、18歳の専門学生や大学生でもアルバイトなどで安定した収入があれば利用可能です。

さらに、女性オペレーターが対応してくれる女性専用ダイヤル「レディースコール」が用意されており、お金を借りることが初めてで不安な女性の方でも安心して相談できます。

初めて利用する方には30日間の無利息期間もあり、期間内に返済すればリスクもありません。申込みから借入までアプリで完結するため、今すぐお金が必要な場合は検討してみるとよいでしょう。

| 限度額 | 1~800万円 |

| 即日融資 | 可 |

| 借入利率 | 2.5%~18.0% |

| 年齢条件 | 18〜74歳※ |

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

最短3分のスピード融資

アイフル

アイフルは最短18分※で融資を受けることが可能です。Webから24時間365日いつでも申し込みができ、フォームの入力も5分ほどで済みます。

原則、郵送物や職場への在籍確認はなく、お金を借りていることが周囲の人にバレたくない人でも利用できます。

さらに以下の条件を満たせば、初めての方なら最大30日間は利息0円で利用できます。

無利息でお借入れいただける条件

以下の2つに当てはまる方。・アイフルをはじめてご契約される方

引用:最大30日間利息0円サービス |【消費者金融のアイフル公式】

・無担保キャッシングローン※をご利用される方

対象商品:キャッシングローン

※その他の商品は対象外となります。

その場で融資可能かどうかが判断できる「1秒診断」もあるため、まずは簡易的にチェックしてみましょう。

| 限度額 | 最大800万円 |

| 即日融資※ | 可 |

| 借入利率 | 年率3.0〜18.0% |

| 年齢条件 | 20〜69歳 |

※初めてのご契約で最大30日間無利息

99.1%※が原則電話での在籍確認なし

注釈

※お申込み時間や審査状況によりご希望にそえない場合があります。

※受付時間によっては、振り込みが翌営業日となる場合があります。

※システムメンテナンスの時間帯や一部金融機関を除く

※調査期間: 2025年1月1日~2月28日

調査対象: WEBもしくは無人店舗でお申込み後、ご契約いただいたお客様

参照先:https://faq.aiful.co.jp/–63a97e302bb94e001dc87d19

SMBCモビット

SMBCモビットは、SMBCグループのサービスで最短15分で融資が可能。来店不要でWebで完結できます。原則、電話連絡はないため、周りの人に知られたくない方でも利用しやすいカードローンです。

また、スマートフォンアプリ・Webで24時間いつでも借り入れや返済ができるのも魅力。借り入れの際は、指定の口座に振り込むことが可能で、最短3分で振り込まれます。

さらにSMBCモビットは、返済時の利息分200円で1ポイントのVポイントが貯まるという特徴があります。貯まったポイントは、1ポイント1円相当として次回以降の返済に利用できます。

| 限度額 | 最大800万円 |

| 即日融資 | 可 |

| 借入利率 | 年率3.0〜18.0% |

| 年齢条件 | 20〜74歳 |

※収入が年金のみの方はお申し込みいただけません。

アプリで借入まで完結

コンビニで使える後払いアプリについてよくある質問

そもそも後払いアプリって何?

後払いアプリとは、スマートフォンで利用できる後払いが可能な決済アプリやサービスのことを指します。即時の支払いが不要なため、手元にお金がなくても利用できる点が魅力です。

ひとくちに後払いアプリといってもその種類はさまざまで、本人確認不要で登録できるアプリや、最短1分で使い始められるアプリもあります。

また、後払いアプリの利用には、クレジットカードが不要のため、クレジットカードを作れない方が利用できる点も大きなメリットです。

後払いアプリの種類については、こちらで解説しています。

審査は必ずあるの?

後払いアプリの登録時は、メールアドレスと電話番号だけで使い始められるアプリも多く、審査不要で利用できます。ただし、後払い機能を利用する際は、所定の審査が行なわれ、審査に通過後、後払い機能を利用できる場合がほとんどです。

よって、事前審査が不要な後払いアプリでも、後払い機能を使う際には審査が必要だと考えておくとよいでしょう。

クレジットカードとの違いは?

後払いアプリは、登録時の審査や本人確認が不要なケースも多く、利用開始までのハードルが低い傾向にあります。クレジットカードに比べ、手軽に使い始めることができる点は後払いアプリの魅力です。

一方、利用限度額は、クレジットカードに比べて低めに設定されており、分割払いができないことも多くあります。おもに1~2ヵ月以内の支払いが求められるため、短期間での少額の利用に向いているといえるでしょう。

後払いを利用する際には、所定の手数料が発生するアプリもあるため、使いすぎには注意して利用することが大切です。

人にバレずに少額を建て替えたい方へ